起業・会社設立・創業融資で税理士をお探しなら評判が高い安い若手税理士に!確定申告や決算・申告、届出書の提出も対応

千葉県・江戸川区・葛飾区・墨田区・江東区で起業・会社設立・融資・税理士替えの相談なら

税理士法人リアドリ(本八幡 開業・創業融資センター)

千葉県で税理士をお探しならメガバンク出身に!

市川市 本八幡駅 2分 京成八幡駅 2分の税理士法人

無料相談受付中

確定申告・決算、申告、記帳代行を笑顔と親切丁寧に対応します!

定休日:土日・祝日

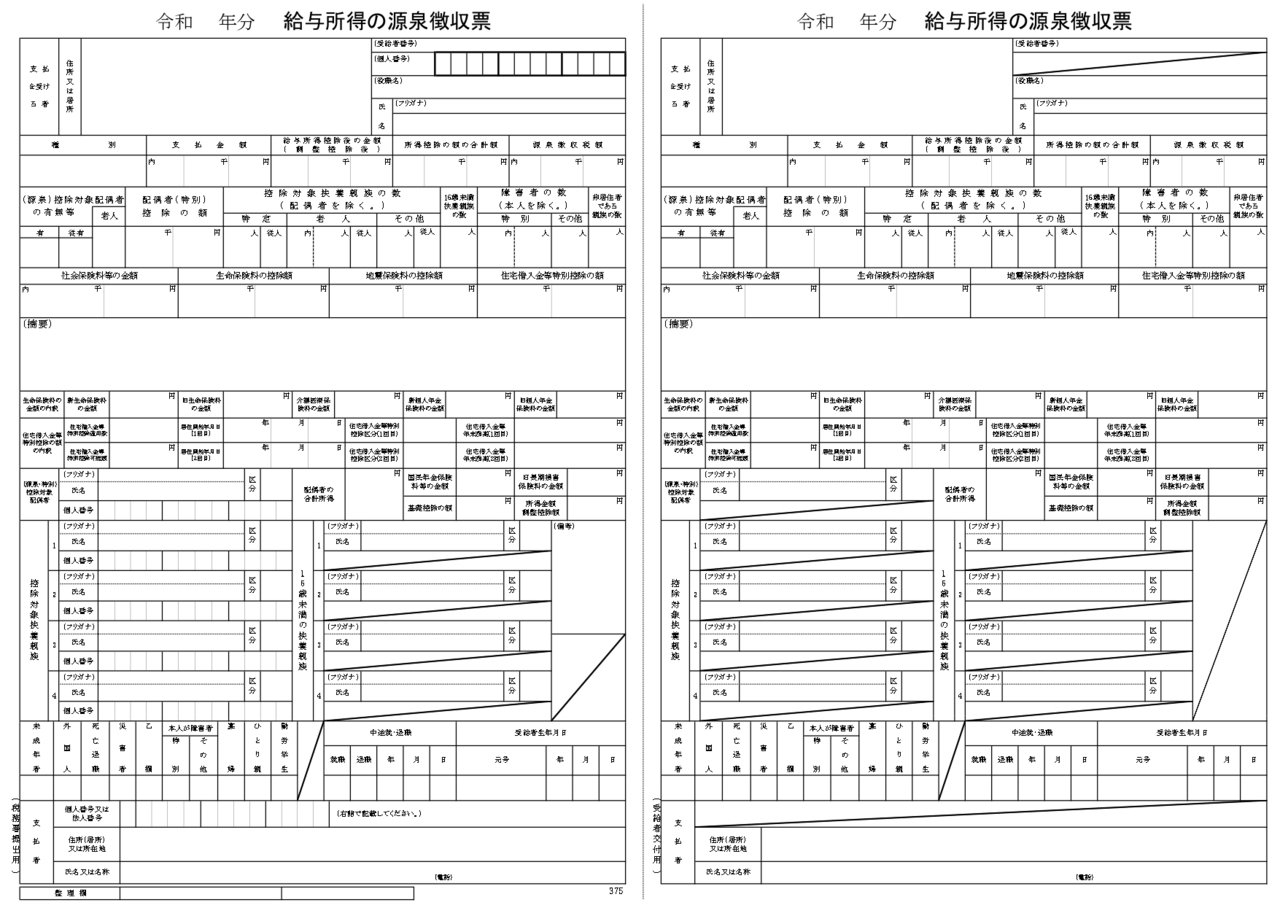

初めての法定調書!

給与所得の源泉徴収票(令和7年度版)

概要

「給与所得の源泉徴収票」は、給与等を支払った全ての役員・従業員等に交付しなければなりませんが、税務署に提出する人は、次の人に限られています。

年末調整を行った人

- 法人の役員

- その年中の給与等の支払金額が150万円を超える人

役員には以下も含まれます- 取締役、執行役、会計参与、監査役、理事、監事、清算人、相談役、顧問その他これらに類する方

- 現在役員でなくてもその年中に役員だった方

- その年中の給与等の支払金額が150万円を超える人

- 弁護士、司法書士、土地家屋調査士、公認会計士、税理士、弁理士、海事代理士、建築士等

- その年中の給与等の支払金額が250万円を超える人

- 弁護士等に対する支払は、給与等として支払っている場合の提出範囲です。

報酬として支払う場合には、「報酬、料金、契約金及び賞金の支払調書」を提出することとなります。

- 弁護士等に対する支払は、給与等として支払っている場合の提出範囲です。

- その年中の給与等の支払金額が250万円を超える人

- 上記1.2以外の者(従業員など)

- その年中の給与等の支払金額が500万円を超える人

- その年中の給与等の支払金額が500万円を超える人

年末調整を行わなかった人

- 「給与所得者の扶養控除等申告書」を提出した方で、その年中に退職した方や災害により被害を受けたため給与所得に対する所得税及び復興特別所得税の源泉徴収の猶予を受けた方

- その年中の給与等の支払金額が250万円を超える人

ただし、法人の役員については、50万円を超える人

- その年中の給与等の支払金額が250万円を超える人

- 「給与所得者の扶養控除等申告書」を提出した方で、その年中の主たる給与等の金額が2,000万円を超えるため、年末調整をしなかった人

- 「給与所得者の扶養控除等申告書」を提出しなかった人

- その年中の給与等の支払金額が50万円を超えるもの

提出時期等

「給与所得の源泉徴収票」は、上記に該当するものを、税務署に支払った年の翌年の1月31日までに提出しなければなりません。

給与等の支払を受ける人には、その年の翌年の1月31日までに全ての受給者に交付しなければなりません。

「全ての受給者」には、国内に住所又は1年以上居所を有する居住者である外国人従業員も含まれます。

その外国人従業員にも必ず「給与所得の源泉徴収票」を交付しなければなりません。

給与所得の源泉徴収票(令和7年度版)

記載要領

所得金額調整控除の適用以下に沿って記載します。

| 記載欄 | 記載事項 |

| 支払を受ける者 | 【住所又は居所】欄 なお、同居又はアパートなどに住んでいる方については、「○○方」、「× ×荘△号」等と付記します。 (注)租税条約に基づいて源泉所得税及び復興特別所得税の免除を受けて いる方については、「租税条約に関する届出書」に記載された外国の住所を記載します。 【個人番号】欄 【氏名】欄 (注)電子計算機等で事務処理をしている事務所、事業所等において受給 者番号を必要とする場合には、「受給者番号」欄を使用します。

|

| 種別 | 俸給、給料、歳費、賞与、財形給付金、財形基金給付金などのように給与等の種別を記載します。 |

| 支払金額 | その年中に支払の確定した給与等の総額を記載します。中途就職者は、就職前に他の給与等を通算して年末調整を行った場合には、 その給与等の金額を含みます。 この場合、源泉徴収票の作成日現在で未払のものがあるときは、その未払額を内書きします。 ただし、「賃金の支払の確保等に関する法律」第7条の規定に基づき未払給与等の弁済を受けた退職勤労者については、その弁済を受け た金額を含めないで記載します。 (注)租税条約に基づいて源泉所得税及び復興特別所得税の免除を受ける方は、免除の対象となる支払金額も含めて記載します。 |

| 給与所得控除後の金額 (調整控除後) "年末調整をした受給者のみ" | 「年末調整等のための給与所得控除後の給与等の金額の表」によって求めた 「給与所得控除後の給与等の金額」を記載します。 なお、所得金額調整控除の適用がある場合には、所得金額調整控除の額を控除した金額を記載します。 |

| 所得控除の額の合計額 | 給与所得控除後の給与等の金額から控除した、以下の合計額を記載します。

(注)「配偶者控除」と「配偶者特別控除」は、重複して適用を受けること ができません。 |

| 源泉徴収税額 | 【年末調整をした給与等の場合】 年末調整をした後の源泉所得税及び復興特別所得税の合計額を記載します。 【年末調整をしない給与等の場合】 その年中に源泉徴収すべき所得税及び復興特別所得税の合計額を記載します。 ただし、災害により被害を受けたため給与等に対する源泉所得税及び復興特別所得税の徴収の猶予を受けた税額は含めませんので注意してください (注)作成日現在で未払の給与等があるため源泉徴収すべき 所得税及び復興特別所得税を徴収していないときは、その未徴収税額を内書きします。 また、年末調整をしない給与等であっても、月次減税を実施した場合には、月次減税額を差し引いた、実際に源泉徴収した税額を記載します。 |

| (源泉)控除対象配偶者の有無等 | 【有】欄 年末調整の適用を受けていない場合は、源泉控除対象配偶者を有してい るときに「○」を付します。 【従有】欄 従たる給与等において、源泉控除対象配偶者を有している場合には「○」 を付します。 【老人】欄 控除対象配偶者(年末調整の適用を受けていない場合は源泉控除対象配偶者)が老人控除対象配偶者である場合に「○」を付します。 |

| 配偶者(特別)控除の額 "年末調整をした受給者のみ" | 「給与所得者の配偶者控除等申告書」に基づいて控除した配偶者控除の額又は配偶者特別控除の額を記載します。 (注)受給者本人の合計所得金額が1,000万円を超える場合は、配偶者控除及び配偶者特別控除の適用を受けることはできません! |

| 控除対象扶養親族の数 | 【特定】欄 特定扶養親族がいる場合には、次により記載します。 【老人】欄 老人扶養親族がいる場合には、次により記載してください。 「左の欄の点線の右側」には、主たる給与等の支払者が、自己が支払う 給与等から控除した老人扶養親族の数を、「点線の左側」には、そのうち受 給者又は受給者の配偶者の直系尊属で同居している者の数を記載し、「右の 欄」には、従たる給与等の支払者が、自己が支払う給与等から控除した老 人扶養親族の数を記載します。 【その他】欄 特定扶養親族又は老人扶養親族以外の控除対象扶養親族がいる場合には、次により記載します。 |

| 16歳未満扶養親族の数 | 扶養親族のうち、16歳未満の扶養親族の人数を記載します。 (注) 扶養親族のうち、16歳未満の扶養親族については、扶養控除の適用はありません。 |

| 障害者の数 (本人を除く) | 【特別】欄 「点線の右側」には、同一生計配偶者や扶養親族が特別障害者である場合のその人数を、「点線の左側」には、そのうち同居を常としている方の人数を記載します。 【その他】欄 |

| 非居住者である親族の数 | 源泉控除対象配偶者、控除対象配偶者、配偶者特別控除の対象となる配偶者及び扶養控除の対象となる扶養親族のうちに非居住者がいる場合及び 16歳未満の扶養親族のうちに国内に住所を有しない方がいる場合には、 その人数を記載します。 |

| 社会保険料等の金額 | 給与等を支払う際にその給与等から控除した社会保険料の金額、「給与所得者の保険料控除申告書」に基づいて控除した社会保険料の金額及び小規模企業共済等掛金の額の合計額を記載してください。 (注) 1.中途就職者について、その就職前に他の支払者が支払った給与等を通算して年末調整を行った場合には、その給与等から控除した社会保険料等の金額を含みます。 2.小規模企業共済等掛金(※)の額については、これを内書きにします。※ 小規模企業共済等掛金には、確定拠出年金法の企業型年金加入者掛金及び個人型年金加入者掛金、地方公共団体が行ういわゆる心身障害者扶養共済制度に基づく掛金を含みます。 |

| 生命保険料の控除額 地震保険料の控除額 | 「給与所得者の保険料控除申告書」に基づいて控除した金額をそれぞれ 記載してください。 |

| 住宅借入金等特別控除の額 | 年末調整の際に「給与所得者の(特定増改築等)住宅借入金等特別控除申 告書」に基づいて計算した住宅借入金等特別控除の額を記載します。 |

| 生命保険料の金額の内訳

| 【新生命保険料の金額】【旧生命保険料の金額】欄 その年中に支払った一般の生命保険料のうち、平成 24年1月1日 以後に締結した契約に基づいて支払った金額を「新生命保険料の金額」欄 へ、平成 23年 12月31日以前に締結した契約に基づいて支払った金額 を「旧生命保険料の金額」欄へ記載します。 【介護医療保険料の金額】欄 その年中に支払った介護医療保険料の金額を記載します。 【新個人年金保険料の金額】【旧個人年金保険料の金額】欄 その年中に支払った個人年金保険料のうち、平成 24年1月1日以 後に締結した契約に基づいて支払った金額を「新個人年金保険料の金額」 欄へ、平成 23年 12 月 31日以前に締結した契約に基づいて支払った金 額を「旧個人年金保険料の金額」欄へ記載します。 【国民年金保険料等の金額】欄 社会保険料控除の適用を受けた国民年金保険料等(※)の金額を記載します。 ※ 「国民年金保険料等」とは、国民年金法の規定により被保険者として 負担する国民年金の保険料及び国民年金基金の加入員として負担する掛金をいいます。 【旧長期損害保険料の金額】欄 地震保険料の控除額のうちに平成 18年12月 31日までに締結した長 期損害保険契約等に係る控除額が含まれている場合には、平成 30年中に 支払った当該長期損害保険料の金額を記載します。 |

| 住宅借入金等特別控除の額の内訳 | 【住宅借入金等特別控除適用数】欄 年末調整の際に(特定増改築等)住宅借入金等特別控除の適用がある場合には、当該控除の適用数を記載します。 【住宅借入金等特別控除可能額】欄 (特定増改築等)住宅借入金等特別控除額が算出所得税額を超えるた め、年末調整で控除しきれない控除額がある場合には、「住宅借入金等特 別控除可能額」を記載します。 【居住開始年月日(1回目、2回目)】欄 居住開始年月日は、和暦で年、月、日を分けて記載します。 【住宅借入金等特別控除区分(1回目、2回目)】欄 適用を受けている(特定増改築等)住宅借入金等特別控除の区分を次 のように記載します。 住・・・一般の住宅借入金等特別控除の場合(増改築等を含みます。) 認・・・認定住宅の新築等に係る住宅借入金等特別控除の場合 また、税務署長が発行した「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」の居住開始年月日の後部に「(特定)」(※)の表示 がある場合には、「(特)」を記載します。 ※ 「(特定)」とは「特定取得」のことをいい、住宅の取得等の対価の額又は費用の額に含まれる消費税額等(消費税額及び地方消費税額の 合計額をいいます。)が、8%の消費税及び地方消費税の税率により課 されるべき消費税額等である場合におけるその住宅の取得等をいいます。 【住宅借入金等年末残高(1回目、2回目)】欄 年末調整の際に 2以上の(特定増改築等)住宅借入金等特別控除の適用が ある場合又は適用を受けている住宅の取得等が特定増改築等に該当する場合 には、その住宅の取得等ごとに、「住宅借入金等年末残高」を記載します。 なお、記載する金額は、給与所得者の(特定増改築等)住宅借入金特別控除申告書の「居住用部分の家屋又は土地等に係る借入金等の年末残高」 欄又は「居住用部分の増改築等に係る借入金等の年末残高」欄に記載された金額を記載してください。 (注) 適用数が3以上の場合には、3回目以降の住宅の取得等について は、「 摘要」欄に「居住開始年月日」、「住宅借入金等特別控除区分」 及び「住宅借入金等年末残高」を記載します。 |

| 基礎控除の額 | 基礎控除の額は、「給与所得者の基礎控除申告書」から転記します。 基礎控除の額が 48万円の場合には、転記する必要はありませ ん。 |

| 所得金額調整控除額 | 所得金額調整控除の適用がある場合にはその金額を記載します |

| (源泉・特別)控除対象配偶者 控除対象扶養親族 | 控除対象配偶者又は配偶者特別控除の対象となる配偶者(年末調整の適用を受けていない場合は、源泉控除対象配偶者)及び扶養控除の対象となる扶養親族の氏名及びマイナンバーを記載します。 また、これらの方が非居住者である場合には、区分の欄に○を付します。 (注)控除対象扶養親族の分類 ※2 「留学生」とは、留学により国内に住所及び居所を有しなくなった方をいいます。 ※3 「38万円以上送金」とは、扶養控除の適用を受けようとする居住者からその年において生活費又は教育費に充てるための支払を38万円以上受けている方をいいます。 ※4 30歳以上70歳未満の非居住者が、上記02~04の複数に該当する場合は、いずれかひとつを記載します。 |

| 配偶者の合計所得 | 配偶者控除又は配偶者特別控除の適用を受けた場合は、その年の配偶者の合計所得金額を記載します。 なお、年末調整を行っていない方で、源泉控除対象配偶者を有している方は、「給与所得者の扶養控除等(異動)申告書」に記載された、源泉控除対象配偶者の「所得の見積額」を記載します。 |

| 16歳未満の扶養親族 | 16歳未満の扶養親族の氏名及びフリガナを記載します。 また、16歳未満の扶養親族が国内に住所を有しない方である場合には、 区分の欄に○を付します。 (注)1 「16歳未満の扶養親族」欄は、「給与所得者の扶養控除等(異動) 申告書」又は「従たる給与についての扶養控除等(異動)申告書」 の記載に応じ、年の中途で退職した受給者に交付する源泉徴収票に も記載する必要があります。 2 市区町村に提出する給与支払報告書には、16歳未満の扶養親族 のマイナンバーも記載します。 |

| 備考 | 控除対象扶養親族が5人以上いる場合には、5人目以降の控除対象扶養親族のマイナンバーを記載します。 この場合、マイナンバーの前に は「(摘要)」欄において氏名の前に記載した括弧書きの数字を付し、「(摘要)」 欄に記載した氏名との対応関係が分かるようにします。 (注)1受給者に交付する源泉徴収票にはマイナンバーは記載しません 2 市区町村に提出する給与支払報告書には、16歳未満の扶養親族のマイナンバーも記載することとなっていますので、ご注意ください。 |

| 未成年者から勤労学生までの各欄 | 各欄について、その受給者について該当する事項がある場合に○を付し てください。 |

| 中途就・退職 | 年の中途で就職や退職(死亡退職を含みます。)した方については「中途就・退職」の該当欄に○を付し、その年月日を記載します。 |

| 元号 | 受給者の生年月日の元号を漢字で記載します。 |

| 支払者 | 給与等の支払者の住所(居所)又は所在地、氏名又は名称、電話番号及 びマイナンバー又は法人番号を記載します。 |

| 摘要 | (1)【年末調整をした給与等の場合】 令和7年分所得税の定額減税に関する事項を次のように記載してください。 内 容 記載方法 実際に控除した年調減税額 源泉徴収時所得税減税控除済額 年調減税額のうち年調所得税額から控除しきれなかった金額 控除外額 合計所得金額が1,000万円超の方で、同一生計配偶者を年調減税額の計算に含めた場合 非控除対象配偶者減税有 (注)同一生計配偶者が障害者、特別障害者又は同居特別障害者に該当する場合「減税有」の追記でOK。

(注)「(摘要)」欄の記載に当たっては、定額減税に関する事項を最初に記載するなど、書ききれないことがないようにしてください 【年末調整をしない給与等の場合】 令和7年分所得税の定額減税に関する事項の記載は不要です。 (注)令和7年6月1日以後に受給者が退職し、年末調整をしなかった場合には、再就職先での年末調整又は確定申告で最終的な定額減税の精算を行います。 (2) 控除対象扶養親族又は16歳未満の扶養親族が5人以上いる場合には、5人目以降の控除対象扶養親族又は16歳未満の扶養親族の氏名を記載します。この場合、氏名の前には括弧書きの数字を付し、「(備考)」欄に記載するマイナンバーとの対応関係が分かるようにしてください。 また、この欄に記載される控除対象扶養親族又は16歳未満の扶養親族が次に該当する場合には、それぞれ次の内容を記載してください。 イ 16歳未満の扶養親族である場合には、氏名の後に「(年少)」と記載してください。 ロ 控除対象扶養親族が非居住者である場合は、氏名の後に「(01)」のように、8ページの⑳((源泉・特別)控除対象配偶者控除対象扶養親族)の「●控除対象扶養親族の分類」の表の記載に対応する数字を記載してください。 また、16歳未満の扶養親族が国内に住所を有しない方である場合には、氏名の後に「(非居住者)」と記載してください。 (注)控除対象扶養親族のマイナンバーについては、「(摘要)」欄に記載せず、「(備考)」欄に記載してください(㉓(備考)及び15ページの を参照してください。)。 (3) 同一生計配偶者(控除対象配偶者を除きます。)を有する方で、その同一生計配偶者が障害者、特別障害者又は同居特別障害者に該当する場合は、同一生計配偶者の氏名及び同一生計配偶者である旨を記載してください(例「氏名(同配)」)。 (4) 所得金額調整控除の適用がある場合は、該当する要件に応じて、次のように記載してください。 要 件 記載方法 本人が特別障害者 記載不要(※) 同一生計配偶者が特別障害者 同一生計配偶者の氏名(同配) 扶養親族が特別障害者 扶養親族の氏名(調整) 扶養親族が年齢23歳未満 例)国税 一郎(調整) (5) 年末調整の際に3以上の(特定増改築等)住宅借入金等特別控除の適用がある場合には、3回目以降の住宅の取得等について、その住宅の取得等ごとに、「居住開始年月日」、「住宅借入金等特別控除区分」及び「住宅借入金等年末残高」を記載します (6) 年の中途で就職した方について、その就職前に他の支払者が支払った給与等を通算して年末調整を行った場合には、 (7) 「賃金の支払の確保等に関する法律」第7条の規定に基づき未払給与等の弁済を受けた退職勤労者については、同条の規定により弁済を受けた旨及びその弁済を受けた金額を記載します。 (8) 災害により被害を受けたため給与等に対する源泉所得税及び復興特別所得税の徴収の猶予を受けた場合には、8ページの㉔「災害者」欄に「○」を付すとともに、徴収猶予税額を記載します。 (9) 租税条約に基づいて源泉所得税及び復興特別所得税の免除を受ける方については、免税対象額及び該当条項「○○条約○○条該当」を赤書きをします ~市区町村の注意~ 退職手当等の支払を受ける一定の配偶者又は扶養親族がいる場合、「給与支払報告書」の摘要欄に氏名等を記載してください。詳しくは、最寄りの市区町村にお尋ねください。 |

(注1) 受給者に交付する源泉徴収票には、マイナンバーは記載しません。

(注2) 源泉控除対象配偶者とは、受給者(合計所得金額が900万円以下の方に限ります)と生計を一にする配偶者で、合計所得金額が95万円以下の人をいいます。

(注3) 控除対象配偶者とは、同一生計配偶者のうち、合計所得金額が1000万円以下である受給者の配偶者をいいます。

留意点

給与の支払者が税務署に提出する給与所得の源泉徴収票には、給与の支払を受ける人などのマイナンバー又は法人番号を記載する必要があります。

ただし、受給者に交付する給与所得の源泉徴収票には、マイナンバー及び法人番号を記載しません

市区町村へ提出する「給与支払報告書」は、税務署への「給与所得の源泉徴収票」の提出範囲と異なります。

全ての受給者の給与支払報告書を、受給者のその年の翌年の1月1日現在の住所地の市区町村に提出しなければなりません。

なお、年の途中で退職した人は、その年の翌年1月31日までに、退職時の住所地の市区町村に給与支払報告書を提出します。退職した人に対する給与の総額が30万円以下の場合は提出を省略することができます。

税務署へ提出する「給与所得の源泉徴収票」の提出枚数は1枚です

しかし、自動的情報交換を行うことができる各国等に住所がある方の分については、同じものを2枚提出しなければなりません。

以上、如何でしたか。

法定調書の記載方法が分からなくて、ご相談を受けることがあります。

ご不明点・ご質問がありましたら、最寄りの税務署にご相談ください。

※ 本内容は掲載時の法令等に基づき記載しています。法令改正等で変更になっていることもありますので、最寄りの税務署又は税理士に確認して下さい。本内容に関する責任は一切負いかねます。

関連記事

管轄:市川市・浦安市

市川市北方1丁目11番10号

鬼越駅 徒歩2分

京成八幡駅 徒歩13分

本八幡駅 徒歩15分

047-335-4101

管轄:船橋市

船橋市東船橋5丁目7番7号

東船橋駅 徒歩14分

船橋競馬場駅 徒歩17分

047-422-6511

管轄:松戸市・流山市・鎌ヶ谷市

松戸市小根本53番地の3

JR松戸駅 徒歩10分

新京成線松戸駅 徒歩10分

047-363-1171

管轄:江戸川区の一部

江戸川区平井1丁目16番11号

平井駅 徒歩10分

03-3683-4281

管轄:江戸川区の一部

江戸川区清新町2丁目3番13号

江戸川区清新町2丁目3番13号

03-5658-9311

※江戸川区は住所で管轄が異なります。